世界中で利用されているクレジットカードには、さまざまな国際ブランドが存在します。それぞれのブランドには独自の特徴やサービスがあり、利用者のライフスタイルやニーズに合わせて選ぶことが重要です。

この記事では、主要なクレジットカード国際ブランドの特徴や種類を詳しく解説し、最適なカードを見つけるためのお手伝いをします。

海外旅行から日常のショッピングまで、幅広いシーンで活躍するクレジットカードを選ぶ際の参考にしてください。

クレジットカードの国際ブランドとは

国際ブランドは、世界中の国や地域で利用できるクレジットカードのブランドです。これにより、国内だけでなく海外でもカード決済が可能になります。主な国際ブランドには以下のものがあります。

- Visa

- Mastercard

- JCB

- American Express (アメックス)

- Diners Club

5大国際ブランドの特徴

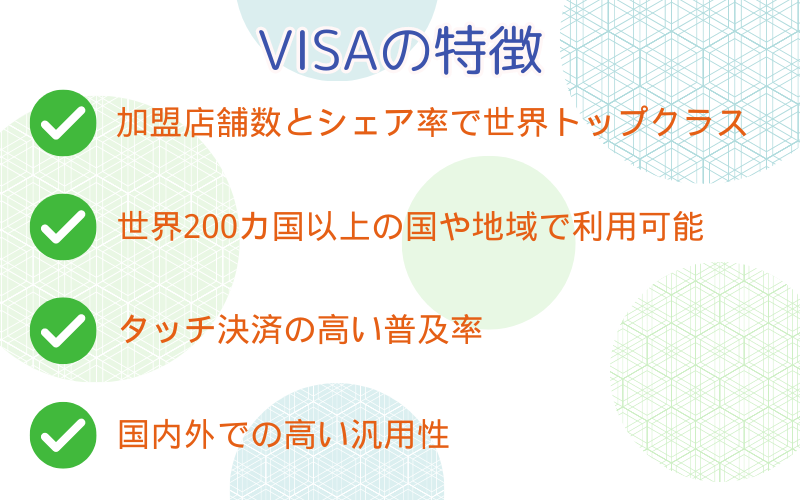

Visa

Visaは、世界中で広く受け入れられている国際ブランドで、加盟店舗数とシェア率では世界トップクラス!クレジットカードを直接発行するわけではなく、ライセンスを提供する形を取っているんです。

そのため、三井住友カードや楽天カードなど、国内の多くの有名カードブランドがVisaと提携しています。

これにより、消費者は自分の好みに合わせてVisaブランドのクレジットカードを選ぶことができます。

VISAのおすすめクレジットカード

| 年会費 | 通常5,500円(税込)。年間100万円のご利用で翌年以降の年会費永年無料 |

| ポイント還元 | 対象のコンビニ・飲食店で最大7%ポイント還元 |

| 旅行傷害保険 | 最高2,000万円の海外・国内旅行傷害保険 |

| ショッピング補償 | 年間300万円までのお買物安心保険 |

| その他特典 | 空港ラウンジサービス、ユニバーサル・スタジオ・ジャパンでのタッチ決済利用時に最大7%ポイント還元 |

年会費は通常5,500円ですが、年間100万円のご利用で翌年以降の年会費が永年無料になります!これは、長期的に見ても大変お得ですよね。

そして、対象のコンビニや飲食店で最大7%のポイント還元が受けられます。日常使いはもちろん、旅行中のちょっとしたお買い物でもポイントがザクザク貯まる…これは嬉しいですよね!

さらに、最高2,000万円の海外・国内旅行傷害保険が付帯しています。これで、万が一の事態にも安心して旅行を楽しめますね。

お買い物安心保険も年間300万円まで付いているので、旅行中のショッピングも安心です。

空港ラウンジサービスなどの特典もあり、旅の待ち時間も快適に過ごせますよ。

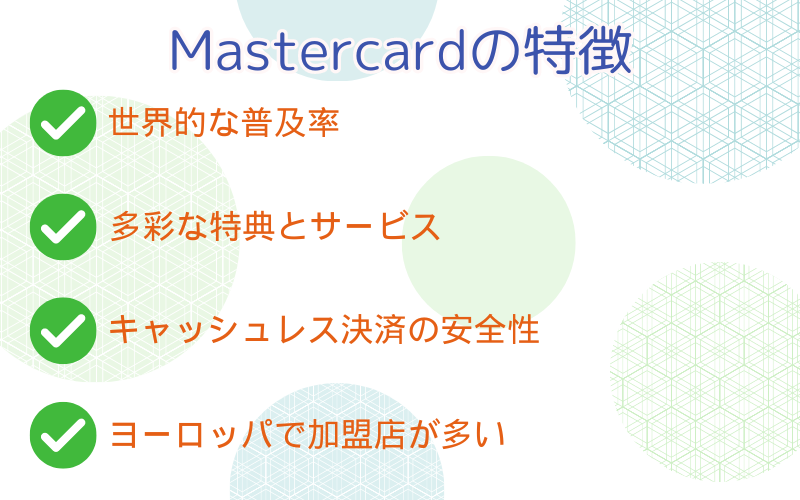

Mastercard

Mastercardは、Visaに次いで世界で2番目に大きなシェアを持つ国際ブランドです。8000万店舗以上の加盟店を誇り、特にヨーロッパでは加盟店が多いんですよ。

Visaがアメリカ方面に強いのに対し、Mastercardはヨーロッパ方面でのシェアが特に強いとされています。

さらに、レストランやホテルでの優待割引など、多彩な特典があり、国内外で幅広く利用できるんですよ。

Mastercardのおすすめクレジットカード

| 年会費 | 11,000円(税込み) |

| ポイントサービス | 楽天市場でのお買い物がお得になるポイント最大4倍 |

| 国内空港ラウンジ | 当日の航空券提示で国内空港ラウンジ無料利用可能 |

| 旅行傷害保険 | 国内旅行傷害保険自動付帯 |

| ショッピング保険 | 動産総合保険付帯 |

| セキュリティサービス | カード利用お知らせメール、不正検知システム、本人認証サービス |

| お誕生月サービス | お誕生月に楽天市場・楽天ブックスでポイント4倍 |

楽天プレミアムカードの年会費は11,000円(税込み)となっていますが、その価値は十分にあります。

なぜなら、国内の空港ラウンジを無料で利用できるからです。これは、旅行の出発前にリラックスした時間を過ごすのに最適ですよね。

さらに、楽天市場でのお買い物がお得になるポイントサービスが魅力的です。最大4倍のポイントが貯まるので、旅行の準備や日常のショッピングがもっと楽しくなりますよ。

お誕生月にはさらにポイントアップ!これは見逃せませんね。

そして、国内旅行傷害保険が自動付帯されているので、万が一の時も安心です。旅行中のトラブルにも対応できますよ。

セキュリティ面でも安心できます。カード利用のお知らせメールや不正検知システム、本人認証サービスが付いているので、安全にカードを利用できます。

楽天プレミアムカードは、国内旅行をよくする方にとって、非常に便利でお得なカードです。空港ラウンジの利用や旅行保険、楽天市場でのお得なポイントサービスなど、旅行をもっと快適に、そしてお得にしましょう!

JCB

JCBは、日本発の国際ブランドで、国内ではVisaやMastercardに劣らない使い勝手を誇ります。

加盟店数が非常に多く、特に優待店でのポイントアップ施策が充実しているため、買い物での利用が多い人にとってはお得ですよ。

しかし、海外では加盟店数が少なく、特に台湾やハワイ、韓国を除く地域では使い勝手が劣ることがあります。

JCBは、国内でのサービス利用やショッピングがほとんどの人におすすめですが、海外旅行好きの方や出張でよく海外に行く方は、JCBに加えてVisaやMastercardを持っていると安心ですよ。

JCBのおすすめクレジットカード

| 年会費 | 永年無料(18~39歳までの入会で無料、40歳以降も継続無料) |

| ポイント還元率 | 常に2倍、特定パートナー店で最大21倍 |

| 国内利用特典 | 国内利用でポイント2倍、特定店舗でポイントアップ |

| 対応決済方法 | 非接触決済、タッチ決済、スマートフォン決済対応 |

| セキュリティ | カード番号を券面に記載しない「ナンバーレス」機能 |

| 旅行傷害保険 | 国内旅行傷害保険(利用付帯) |

| 特典 | Amazon.co.jp、セブン‐イレブン、スターバックスなどでポイントアップ |

年会費が永年無料!18~39歳で入会すると、40歳以降も年会費無料が続きます。旅行の予算をカードの年会費に使いたくない方にはぴったりですね。

さらに、国内でのショッピングや飲食でポイントが常に2倍!特定のパートナー店では、最大21倍のポイントが貯まりますよ。旅行中のお買い物や食事でポイントをザクザク貯められるのは、旅行好きには嬉しいポイントですよね。

そして、非接触決済やタッチ決済に対応しているので、旅行中の支払いもスムーズ!スマートフォン決済も可能ですから、現金を持ち歩く心配も少なくなります。

JCBカード Wは、国内旅行をよくする方にとって、とても便利でお得なカードです。年会費無料でポイントもたまりやすいので、ぜひ検討してみてくださいね!

きっと、旅行がもっと楽しく、お得になるはずですよ!

American Express (アメックス)

American Express(アメックス)は、高ステータスな国際ブランドとして広く認知されています。

年会費は高めですが、ホテル優待や空港ラウンジサービスなどの豪華なサービスが多く用意されていますよ。

アメックスは、旅行やエンターテイメントに特化したT&Eカードブランドで、旅行予約のサポートやテーマパークでの特典が豊富です。

特別なシーンをより楽しませてくれるサービスが充実しており、ホテルやレストランでの優待サービスを受けたい人にはぴったりですよね。

American Expressのおすすめクレジットカード

| 年会費 | 初年度無料 |

| 入会特典 | 最大8,000円相当のプレゼント |

| ポイント還元 | QUICPay利用で2%相当ポイント還元 |

| デジタルカード | 完全ナンバーレスでセキュリティが高い |

| 発行速度 | 最短5分発行、QUICPayの即時利用可能 |

セゾンパール・アメリカン・エキスプレス・カードは、1,000円(税込)ごとに1ポイントが貯まり、貯まったポイントは最大5円相当のアイテムと交換できます。

さらに、QUICPay(クイックペイ)を利用すると、永久不滅ポイントが通常よりもお得に貯まるんです。10万円のショッピングで、通常の4倍のポイントが貯まるなんて、ショッピングがさらに楽しくなりますね!

また、このカードの大きな魅力は、そのセキュリティの高さです。完全ナンバーレスのカードで、スマホアプリを通じて簡単に管理できるので、オンラインショッピングも安心して楽しむことができます。

日常のお買い物をもっと便利に、そして安全に楽しむために、セゾンパール・アメリカン・エキスプレス・カードに申し込んでみてはいかがでしょうか?ポイントを貯めて、お得にショッピングを楽しみましょう!

Diners Club

ダイナースクラブは、世界初のクレジットカード会社として、アメックスに並ぶ高いステータス性を誇っています。

加盟店数はVisaやMastercardに比べて少ないですが、JCBとの提携により日本国内では利用しやすいです。

27歳以上の制限があるものの、飲食や旅行、エンタメなどの特典が豊富で、特に食に関するサービスが充実しています。

年会費は2万円以上かかりますが、空港ラウンジ利用やホテル予約優待などのサービスも充実していまよ。

Diners Clubのおすすめクレジットカード

| 年会費 | 本会員: 24,200円(税込)、家族会員: 5,500円(税込) |

| ポイント還元 | 有効期限のないポイントをキャッシュバックとして利用可能 |

| 厳選ホテル・旅館の最安値予約 | 会員限定特典として、朝食やお部屋のアップグレード、ホテルクレジットなど |

| 空港ラウンジサービス | 国内外1,300ヵ所以上の空港ラウンジが無料利用可能 |

| ETCカード | 会員様ご本人が所有する車両台数に応じ、5枚まで発行可能 |

| ビジネス・アカウントカード | 年間手数料 5,500円(税込)で追加可能、法人口座を含む個人口座とは別の口座を支払口座として設定可能 |

| 海外・国内旅行傷害保険 | 傷害死亡・後遺障害保険金最高1億円補償(利用付帯) |

| ショッピング・リカバリー | カードでご購入の商品を、購入日から90日以内に誤って破損してしまったり盗難などに遭った場合、年間500万円まで補償 |

ダイナースクラブカードは、国内外の1,300ヵ所以上の空港ラウンジが無料で利用できます!国内空港ラウンジは利用回数制限がなく、海外空港ラウンジも年10回まで無料で利用できます。

また、100円ごとにポイントが貯まり、有効期限がないため、お好きなタイミングで交換可能です。これは日々のショッピングがより楽しくなるポイントですね!

さらに、ダイナースクラブカードは、海外・国内旅行傷害保険やショッピング・リカバリー(動産総合保険)など、充実した保険サービスを提供しています。これにより、旅行中やショッピング中のトラブルにも安心して対応できます。

そして、一律の制限のないご利用可能枠を設定しており、高額決済時にも安心してご利用いただけます。これは大きな買い物や特別なイベントの際に非常に便利です。

クレジットカードの国際ブランドに関するよくある質問

Q1: 国際ブランドのクレジットカードとは何ですか?

A1: 国際ブランドのクレジットカードは、世界中の多くの国と地域で利用できるカードです。主な国際ブランドにはVisa、Mastercard、American Express (アメックス)、JCB、Diners Clubなどがあります。

Q2: VisaとMastercardの違いは何ですか?

A2: VisaとMastercardはどちらも広範囲に受け入れられている国際ブランドですが、加盟店の地域分布に若干の違いがあります。Visaはアメリカ方面での受け入れが強く、Mastercardはヨーロッパ方面でのシェアが特に強いです。

Q3: アメックスの特徴は何ですか?

A3: アメックスは高ステータスな国際ブランドで、豪華なサービスや特典が特徴です。年会費が高いカードが多いですが、ホテル優待や空港ラウンジサービスなどの特典が充実しています。

Q4: JCBカードの海外での利用はどうですか?

A4: JCBは日本発の国際ブランドで、国内では広く受け入れられていますが、海外では加盟店数がVisaやMastercardに比べて少ないです。ただし、一部の国ではJCB加盟店が多く、利用しやすいです。

Q5: Diners Clubカードのメリットは何ですか?

A5: Diners Clubは、エンターテインメント分野での優待が目立つ国際ブランドです。高級料理の予約サービスや空港ラウンジ利用などの特典が充実しており、特に食事や旅行に関するサービスが豊富です。

まとめ

クレジットカードの国際ブランドは、それぞれに独自の特徴があります。例えば、VISAは世界トップクラスのシェアを誇り、海外での利用がスムーズです。

一方、JCBは日本国内でのポイント還元率が高く、普段の買い物をお得にする仕組みが豊富に用意されています。自分の利用目的やライフスタイルに合わせて、最適な国際ブランドを選ぶことが重要です。

もし現在のカードが合わないと感じたら、複数枚のクレジットカードを持つことも一つの方法です。そうすることで、シーンに合わせて最適なカードを選ぶことができますよ。

また、国際ブランドによっては、利用できる加盟店や優待内容が異なります。日本国内での特典を重視する方や、海外でも日本語でのサポートを受けたい方には、JCBブランドがおすすめです。

自分に合った用途や特徴を考慮して、クレジットカードを選びましょう。クレジットカードブランドの違いや特徴を理解することで、カードライフがより快適になります。

自分に合ったクレジットカードを見つけて、賢く利用してみてくださいね!